______________________________________________________________________________________________________________________________

LES PRODUITS

______________________________________________________________________________________________________________________________

On peut distinguer :

- les placements monétaires : livrets, CAT, CEL, PEL, parts sociales ;

- l'investissement immobilier : la RP, les SCPI, l'immo locatif, les SIIC / REITS et le crowdfunding immo https://forum.hardware.fr/hfr/Discu [...] 8367_1.htm

- l'investissement financier : AV, PEA, CTO, PEE, PERCO.

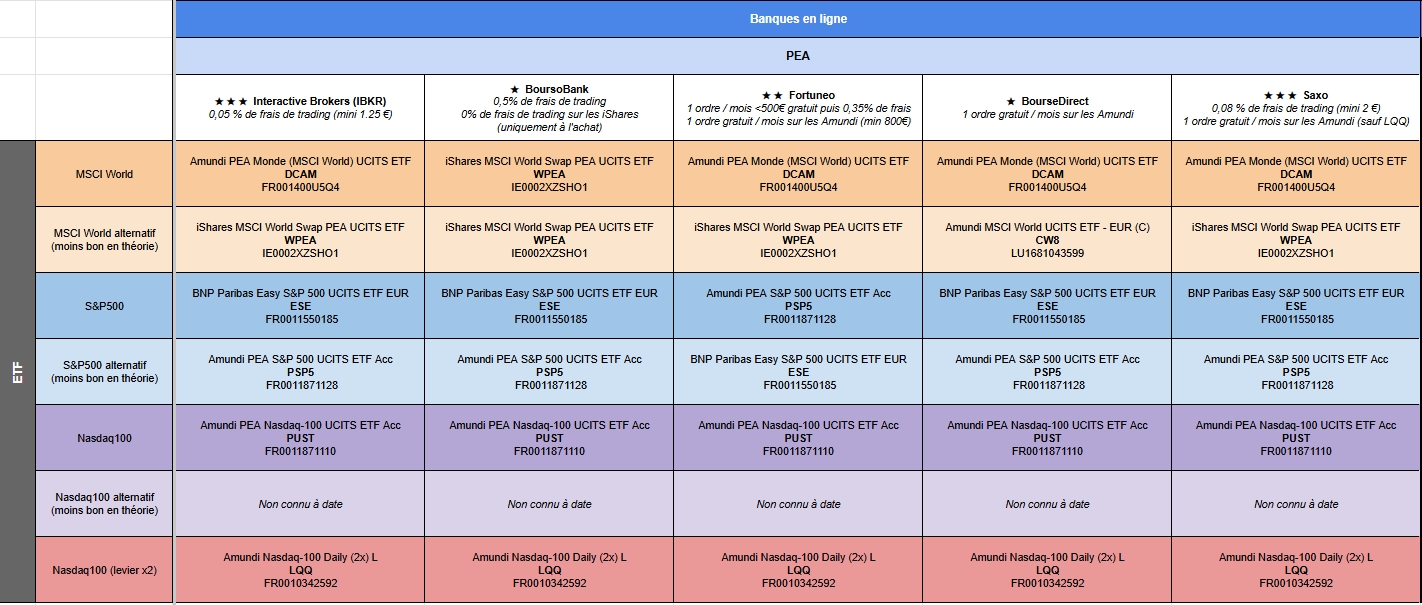

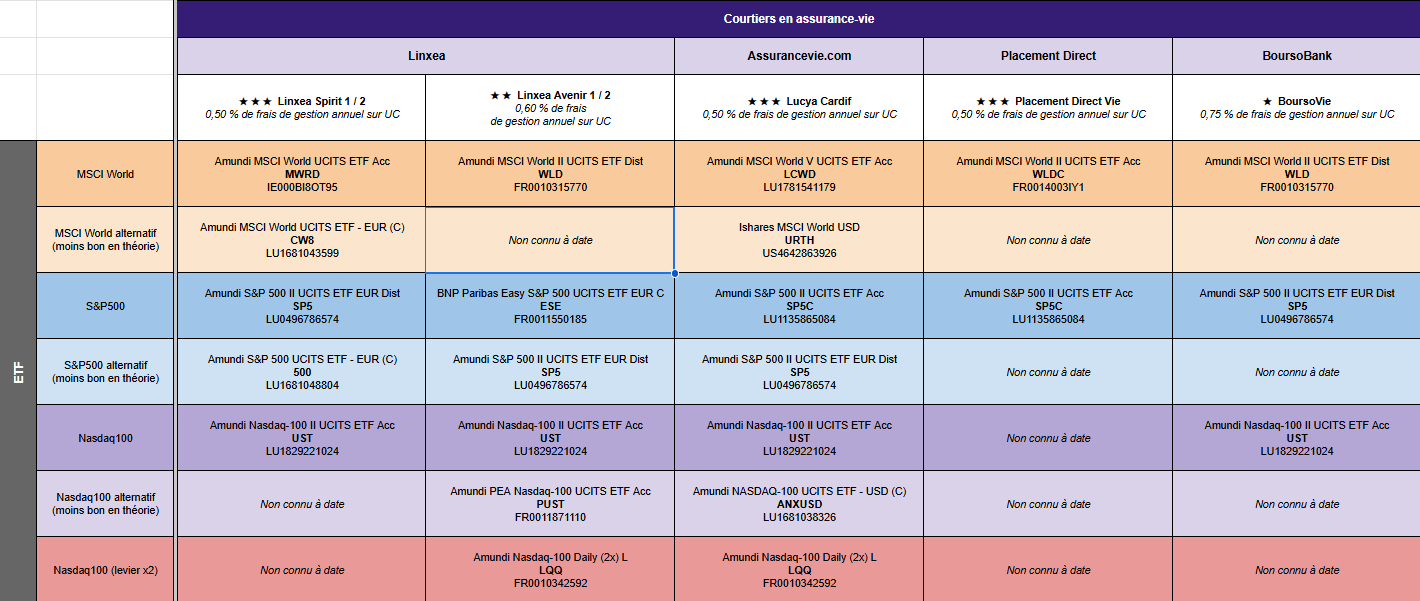

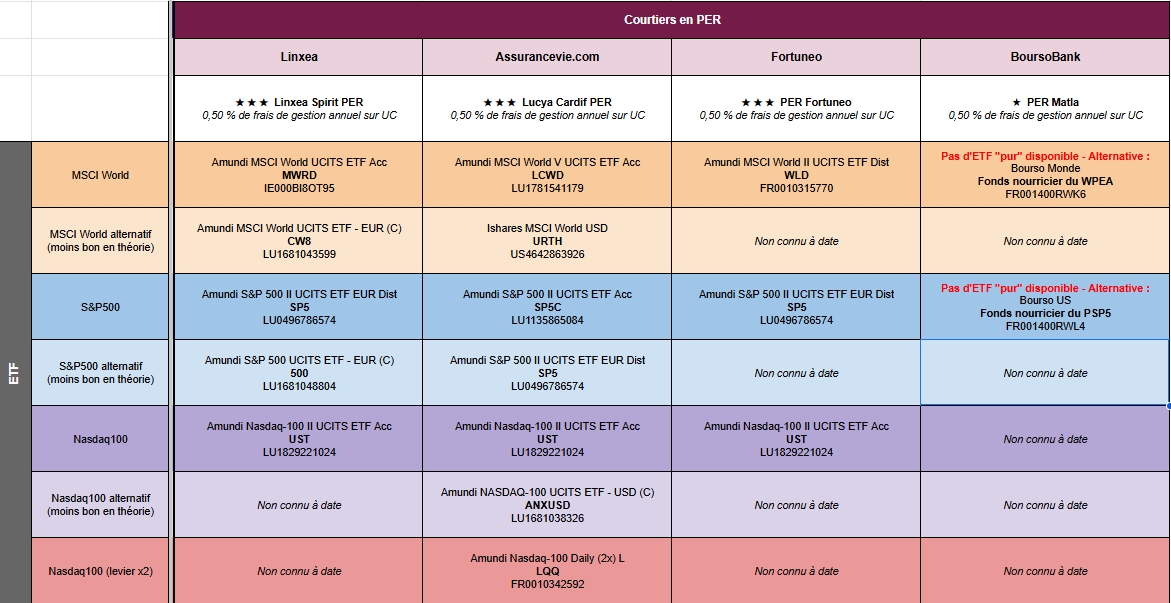

Zoom sur les ETFs :

=> Tableau complet consultable ici

Meilleurs ETFs pour les PEA :

Meilleurs ETFs pour les CTO :

Meilleurs ETFs pour les AV :

Meilleurs ETFs pour les PER :

Zoom sur les parts sociales :

Produit ne présentant aucun intérêt, sauf pour les banques mutualistes qui tentent toujours d'en refourguer à leurs clients. A fuir !

Les parts sociales n'existent que dans les banques mutualistes (Caisse d'épargne, Crédit Mutuel, Crédit Agricole) et sont vendues aux clients pour les rendre captifs. Le produit est peu rentable et peu liquide : c'est compliqué à vendre et il y a souvent des fenêtres de vente à ne pas louper. Modèle de lettre de vente de parts sociales : https://banque.ooreka.fr/ebibliothe [...] une-banque

Article à lire : http://www.lemonde.fr/epargne/arti [...] goVuVW1.99

Zoom sur l'épargne de précaution (LA, LDDS, LJ et LEP) :

On recommande généralement de conserver 3 mois de dépenses en épargne de précaution.

Vu le faible rendement offert par ces produits, on ne peut pas vraiment parler de placement. On les apprécie avant tout pour leur bonne liquidité : votre épargne sera disponible rapidement.

On parle également de livrets réglementés.

Limite : 1 LA, 1 LDDS, 1 LJ et 1 LEP par personne.

Privilégiez le livret jeune (LJ pour les 12-25 ans - plafond 1,6 k€) et le livret d'épargne populaire (LEP pour les revenus modestes - plafond 10k€) si vous êtes éligible : les rendements sont meilleurs que les LA/LDD.

Le livret A (LA - plafond 23k€) et le livret de développement durable et solidaire (LDDS - plafond 12k€) rapportent 0,75% par an.

Ces produits sont facilement accessibles, liquides et ne sont pas taxés, d'où leur succès. On trouve aussi des livrets fiscalisés (alias "superlivrets" ). Mais pour de "vrais placements", plus rémunérateurs sur le long terme, placez sur les produits exposés ci-dessous.

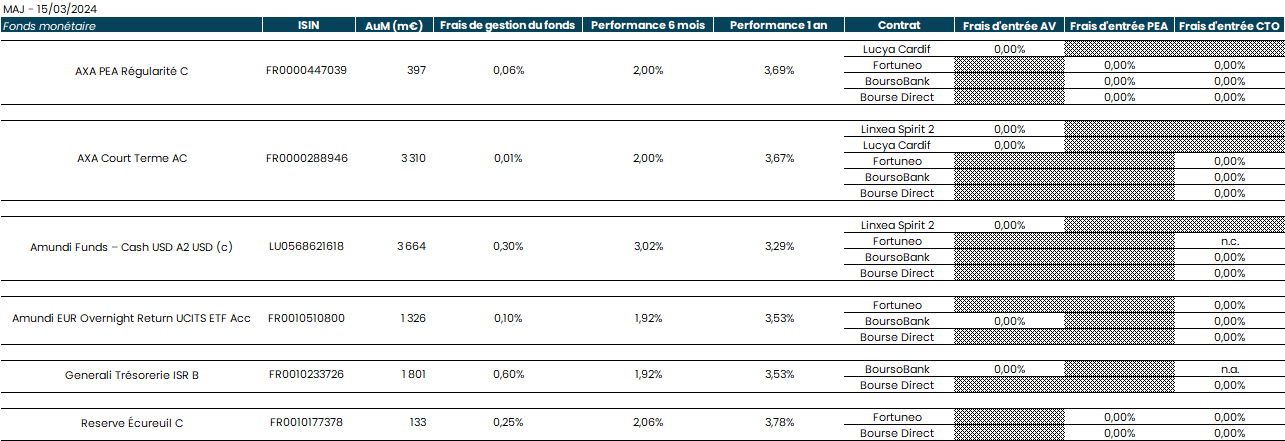

Zoom sur les fonds monétaires

Les fonds monétaires suivent l'évolution des taux de la banque centrale européenne, d'acronyme BCE ou ECB sur le topic.

Au 15/03/2024 ils atteignent 3,9% et permettent un rendement au jour le jour, sans contrainte particulière, très compétitif avec le fonds euros.

Zoom sur le PEE :

Toutes les entreprises peuvent mettre en place un PEE (plan épargne entreprise), et cela quels que soient leur taille/effectif/statut juridique. Mais toutes ne le font pas.

Le PEE concerne tous les salariés de l'entreprise. Néanmoins, l’accord peut exiger une ancienneté minimale, qui ne peut cependant excéder 3 mois.

Le PEG (Groupe) et le PEI (Interentreprises) fonctionnent comme le PEE.

Au sein du PEE, le salarié choisit dans quel support il souhaite investir : fonds monétaire, obligataire, actions, actions de son entreprise, fonds diversifié.

Les revenus des placements réalisés dans un PEE sont exonérés d'IR (mais pas de PS).

Les sommes qui alimentent le PEE proviennent :

- des versements volontaires du salarié (la somme totale ne peut être supérieure à 25% de son salaire annuel) ;

- de l’intéressement et de la participation (intérêt fiscal : ces revenus versés directement dans le PEE échappent à l'IR) ;

- des versements complémentaires effectués par l’employeur (= abondement, à maximiser au plafond annuel de l'employeur!) ;

- des revenus tirés du placement.

Les sommes placées en PEE sont bloquées pendant 5 ans.

Mais le salarié peut demander le déblocage anticipé en cas d'acquisition ou d'agrandissement de la RP ; de mariage/PACS ; de cessation du contrat de travail (lorsque vous quittez l'entreprise, vous recevez un état récapitulatif de l'ensemble des sommes et des valeurs mobilières épargnées ou transférées. Ce document précise si les frais de tenue de compte-conservation sont pris en charge par l'entreprise ou par prélèvement sur les avoirs) ; surendettement ; autres motifs plus rares.

La demande de déblocage doit être faite dans les 6 mois qui suivent la survenue de l’élément le permettant.

En cas de départ de l’entreprise il faut prendre en compte que les frais de garde, souvent élevés, ne sont plus pris en charge par l’entreprise. Cela a pour effet de faire se volatiliser les PEE de petits montants...

Tous les PEE ne se valent pas, car les fonds proposés sont différents dans chaque société et surtout les abondements sont plus ou moins généreux d'une société à l'autre.

Les fonds proposés pour épargner sont rarement bons. Ce qui est intéressant, c'est l'abondement plus ou moins généreux de l'entreprise. Et la cerise sur le gâteau, c'est d'y verser l'intéressement et la participation (primes I/P) pour que ces revenus échappent à l'IR. Dans ces conditions (abondement généreux + défisc des primes I/P), le PEE est très intéressant même si vous placez en fonds monétaire à 0,05% de rendement.

Faut-il transférer des jours de CET (compte épargne temps) vers un produit retraite ?

http://www.latribune.fr/vos-financ [...] aite-.html

2 liens de l'AMF :

Epargne salariale : le risque d’absorption d’une épargne-retraite modeste du salarié en cas d’absence de PERCO chez son nouvel employeur : https://www.amf-france.org/blogs/bl [...] -employeur

Epargne salariale : même en cas de départ à la retraite, la liquidation des avoirs n’entraîne pas la clôture du plan d’épargne entreprise : https://www.amf-france.org/blogs/bl [...] entreprise

Epargne salariale : faut-il percevoir l'intéressement ou le placer sur le PEE ? Explications de frer Mitch2Pain :

https://forum.hardware.fr/hfr/Discu [...] #t56372056

Zoom sur le PEL :

Texte de loi : https://www.legifrance.gouv.fr/affi [...] 0006074096

Limité à un PEL par personne. Un PEL peut se transférer dans une autre banque : la banque perdante facturera des frais (cf plaquette tarifaire de la dite banque) qui pourront éventuellement être remboursés par la banque gagnante. Il faut entamer les démarches auprès de la banque gagnante, qui se chargera de faire le nécessaire auprès de la banque perdante. Le PEL est transféré en conservant ses caractéristiques, d'où l'intérêt du transfert.

Versement initial de 225 € au minimum (et versements annuels de 540 € au minimum selon la périodicité et le montant inscrits au contrat).

Même sans intention d'acheter ou d'utiliser le taux de crédit et prime offerte par le PEL, le PEL peut être intéressant pour son rendement.

Pour les PEL souscrits à/c du 01/08/2016 : rendement = 1% (et prêt = 2,2%). Pour les autres, cf le lien ci-dessus (le rendement et taux de crédit sont fixés une fois pour toute à la date de souscription).

Le classement HFR (le rendement du PEL est figé selon la date d'ouverture, il valait mieux ouvrir jeune) :

Broken : 1% imposés à la flat tax

Common : 1%

Rare : 1,5%-2%

Epic : 2,5%

Legendary : ]2,5%-4%[

Ultimate : 4%+

Plafond = 61 200 € (sur les versements hors capitalisation des intérêts : même si mon PEL a atteint par exemple 63k€, je peux continuer à verser tant que je n'ai pas versé le plafond de 61 200 €).

Attention à ne pas plafonner de suite le PEL, sous peine de clôture forcée par la banque, car il y a une phase d'épargne obligatoire de 45€/mois. Donc veillez à laisser 45€ x 10ans x 12 mois de marge sur un PEL que l'on veut plafonner, soit 55 800€ maximum à l'ouverture.

Fiscalité :

- De 0 à 10 ans, les PS sont calculés mais non prélevés. Ils sont prélevés au bout de 10 ans en une fois (ou au moment de la clôture en cas de clôture avant 10 ans). Pour les PEL ouverts après le 28/02/2011, les PS sont prélevés chaque année.

- De 10 à 12 ans, les PS sont prélevés chaque année.

- A partir de 12 ans : flat tax 30% (PS compris). Ou option PS + IR.

Durée du PEL :

- phase d'épargne obligatoire pendant 4 à 10 ans (540€ / an mini) jusqu'à ce que la première des conditions suivantes soit atteinte : plafond de 61 200€ de versements hors intérêts, ou 10 ans, ou fin du contrat si entre 4 et 10 ans. (Si vous ne versez plus durant cette durée obligatoire, le PEL sera clôturé : veillez donc à prévoir une marge de 540€/an).

- Tout retrait entraîne la clôture du PEL. Si la fermeture du PEL est effectuée avant 2 ans, les intérêts sont recalculés au taux du CEL en vigueur à la date de clôture.

- Au-delà de 10 ans, plus aucun versement n'est possible sur le PEL, mais il continue de produire des intérêts pendant 5 ans.

- Le PEL de 15 ans ouvert après le 1er mars 2011 (inclus) est automatiquement transformé en un livret d'épargne classique, de type livret bancaire. Corollaire : les détenteurs de PEL ouverts avant le 28 février 2011 (inclus) sont en droit de se retourner contre leur banque si celle-ci clôture d'office leur PEL à son 15ème anniversaire. Le calcul du montant des droits à prêt et à prime est figé au 10ème anniversaire maximum (ou année de fin des versements). Vous avez alors un délai de 5 ans, après le terme des versements pour utiliser ou céder vos droits à prêt. Au-delà, vous les perdez.

Droit à prêt : proportionnel aux intérêts perçus durant le placement

Zoom sur l'AV :

- Pas de limite : chacun peut posséder plusieurs AV. Pas de plafond non plus. Produit très polyvalent, véritable couteau suisse de l'épargnant. Il est recommandé de prendre date sur au moins 2-3 AV différentes pour diversifier les assureurs / fonds € / unités de compte disponibles / modes de gestion (gestion libre, assistée ou pilotée) et profiter de la garantie des dépôts de 70k€ par assureur. Et puis le champion d'aujourd'hui se révélera peut-être décevant dans 5 ou 10 ans, on ne peut préjuger de rien...dans ce cas on sera heureux d'avoir pensé à prendre date sur plusieurs AV pour avoir encore le choix d'épargner au mieux.

- Assurance-vie, à ne pas confondre avec l'assurance-décès. L'AV est avant tout un produit d'épargne (avec avantages pour la transmission aux bénéficiaires en cas de décès).

- Une AV est distribuée par un courtier (Linxea, Boursorama, Fortunéo, ING...), repose sur un assureur chez qui le POGNON sera investi donc chèque de versement libellé à l'ordre de l'assureur (Bourso Vie, Linxea Vie et Ing = Generali), et l'argent est investi au choix du client sur les fonds du contrat (1 ou 2 fonds € + x UC : le client doit ventiler son investissement lui-même sur les fonds ou peut confier un mandat au gérant si l'AV permet d'opter pour une gestion pilotée).

Exemple du courtier Linxea, qui distribue 4 AV, reposant sur 4 assureurs différents : http://www.linxea.com/Outilsetserv [...] ateur.aspx

- Légalement, sur toutes les AV, les opérations de gestion ne deviennent disponibles que 30 jours après souscription à l’AV. Pensez-y quand vous ouvrez une AV, vous ne pourrez pas faire d’arbitrage dès l’ouverture, il faudra patienter quelques semaines. (Certains assureurs permettent toutefois de renoncer à ce délai des 30 jours, il faut alors cocher une case spécifique lors de la souscription).

Mettons fin immédiatement aux idées reçues :

- Votre argent investi en AV est toujours disponible, vous êtes libre de faire des rachats quand vous le souhaitez : la fameuse limite des 8 ans ne concerne que l'imposition plus favorable après cette date anniversaire.

- Ce n'est pas une assurance-décès. L'AV est avant tout un produit d'épargne (offrant des avantages pour la transmission aux bénéficiaires désignés en cas de décès).

- Pas de limite : chacun peut posséder plusieurs AV. Il est recommandé de prendre date sur au moins 2-3 AV différentes pour diversifier les assureurs / fonds € / unités de compte disponibles / modes de gestion (gestion libre, assistée ou pilotée) et profiter de la garantie des dépôts de 70k€ par assureur. Et il n'y a pas de plafond de versement.

- Ce n'est pas un produit réservé aux riches : d'excellents contrats sont accessibles dès 500 € à l'ouverture et sans obligation de versement ultérieur. Les AV auto-proclamées "haut de gamme" qui exigent des tickets d'entrée importants (pouvant dépasser les 100k€) ne sont pas forcément les meilleures.

- Ce n'est pas un produit intrinsèquement risqué : le risque auquel vous vous exposez dépend de votre choix d'allocation. Si vous investissez en 100% fonds €, il n'y aura pas de risque de perte en capital. Mais si vous optez pour un mandat de gestion offensif ou si vous allouez vous-même 100% en UC actions, vous vous exposez au marché actions et à sa volatilité...

- Vous n'avez rien à déclarer. Vous n'êtes imposable que lorsque vous faites un rachat (= retrait d'argent), sur la part de plus-value comprise dans votre rachat.

3 points à retenir :

1/ Il faut prendre date (= ouvrir un produit au plus tôt, quitte à n'y verser que le minimum, dans le but de faire tourner le compteur des années et bénéficier d'avantages fiscaux à long terme) dès que possible, même avec une petite somme (500 €) : c'est l'âge du contrat qui compte, pas la date des sommes investies dessus. Il est donc pertinent d'ouvrir au plus tôt, quitte à alimenter l'AV seulement quand elle atteindra ses 4 ans (ou encore mieux, 8 ans). Faire un rachat (sortir de l'argent de son AV) sur un contrat de plus de 8 ans permet une exonération d'impôts si on retire une somme qui comprend moins de 4600 € "d'intérêts" (ce qui représente bien plus en capital retiré) par an pour une personne seule ou 9200 € pour un couple marié ou pacsé.

2/ Une AV s'ouvre via un courtier, qui peut être soit une banque (contrats souvent très chargés en frais), soit un courtier indépendant de type CGPI, soit un courtier en ligne multi-assureurs (exemple : Linxea distribue 4 AV différentes des assureurs Generali, Crédit Mutuel, Crédit Agricole et Apicil). Le courtier n'est que l'intermédiaire, votre argent sera chez l'assureur.

3/ Une AV propose 2 grandes familles de produits sur lesquelles vous choisissez d'investir au sein du contrat : le fonds € de l'assureur (au rendement en érosion constante car implicitement lié aux taux obligataires très bas aujourd'hui) et les Unités de Compte (UC) qui peuvent être soit des trackers (panier d'actions répliquant un indice, par exemple le CAC40), soit des fonds (actions et/ou obligations, matières premières...) soit des SCPI/OPCI (immobilier), soit des produits structurés, ou même plus rarement des titres vifs (actions/obligations en direct). L'argent est investi au choix du client sur les fonds du contrat (1 ou 2 fonds € + x UC actions et/ou obligations et/ou immo) : le client doit allouer son investissement lui-même sur les fonds ou peut confier un mandat de gestion (défensif/équilibré/offensif) au gérant si l'AV permet d'opter pour une gestion pilotée (peu recommandé : gestion libre avec un fonds € et un ETF World peut suffir).

Une AV, c'est une enveloppe fiscale. On peut y investir en fonds € et/ou en unités de compte (UC).

Il existe 2 types d'AV : les mono-support (le seul fonds disponible est le fonds €) et des multi-supports (il y a le(s) fonds euro + un choix d'UC, choix pouvant aller jusqu'à plusieurs centaines en fonction des contrats). A noter que le conseil général est de souscrire un multi-support puisqu'on dispose du/des fonds euro pour la sécurité (comme un mono-support) mais qu'on peut également investir sur les UC pour avoir plus de performances (ou pas  ).

).

Parmi les contrats, il en existe 2 types (encore !) : les contrats individuels et les contrats groupe. Le contrat individuel est conclus entre l'assureur et le client, sans aucun intermédiaire. Le contrat groupe est conclus entre l'assureur et un groupe (une association) auquel le client souscrit. Exemple: tu souscris une assurance vie au Crédit Agricole => tu ne souscris pas directement avec Prédica (l'assureur du CA) mais à son association (exemple banque en dur pour rassurer...  ). La grosse différence est que dans un contrat individuel, l'assureur ne peut pas modifier le contrat sans que tous les assurés soient d'accord (bon point d'un côté, mais ça peut aussi ralentir l'évolution du contrat), tandis que dans le cas "groupe", l'assureur négocie avec le groupe (donc mise à jour plus rapide mais pas forcément pour le bien de l'assuré). C'est pour cela que pour un contrat groupe, il vaut mieux s'assurer que le "groupe" n'est pas lié à l'assureur (chose qui est malheureusement monnaie courante.)

). La grosse différence est que dans un contrat individuel, l'assureur ne peut pas modifier le contrat sans que tous les assurés soient d'accord (bon point d'un côté, mais ça peut aussi ralentir l'évolution du contrat), tandis que dans le cas "groupe", l'assureur négocie avec le groupe (donc mise à jour plus rapide mais pas forcément pour le bien de l'assuré). C'est pour cela que pour un contrat groupe, il vaut mieux s'assurer que le "groupe" n'est pas lié à l'assureur (chose qui est malheureusement monnaie courante.)

Quand on investit en AV multi-support, il est demandé de ventiler son investissement sur différents fonds, on parle de définir l'allocation de son AV :

- Le fonds euro est le compartiment sûr : on ne peut pas perdre d'argent (i.e. il ne peut pas baisser). Évidemment, si l'assureur fait faillite, c'est un autre problème. Mais il y a une garantie de 70k€ (reste à voir comment elle s'appliquerait). Les rendements sont d'environ 3% en fonction des contrats (nets de frais de gestion). Mais ils ont tendance à diminuer à cause de la composition du fonds euro : des obligations d'Etats, du monétaire, bref, des valeurs "sûres" de moins en moins rentables dans le contexte actuel de taux bas. Somme TMG (taux minimum garanti connu en début d'année N, peut être égal à 0%) + PB (participation aux bénéfices année N connue en début d'année N+1) = taux réellement servi sur le fonds € en N, que l'on connait donc en début N+1 (généralement fin janvier). L'AV compose quotidiennement au rythme du TMG.

Avec le temps, au côté des fonds € classiques (composés à 100% d'obligations et de monétaire), se sont développés les fonds € dynamiques. Le capital est garanti, mais la volatilité sera un peu plus forte en raison de leur composition plus dynamique (plus d'immo et/ou actions et/ou obligations corporate). Les AV Linxea Vie, Avenir et Spirit par exemple comptent chacune 2 fonds € : 1 fonds € classique + 1 fonds € dynamique. Voici la composition de 4 fonds € dynamiques qui se sont bien comportés ces dernières années avec des perfs supérieures aux fonds € classiques (en raison de la bonne tenue des marchés immo et actions, ce qui ne sera peut-être pas toujours le cas) :

* Fonds € exclusif (Bourso Vie) = http://forum.hardware.fr/hfr/Discu [...] #t44554567 (Conditions : accessible aux nouveaux versements et par arbitrage sans limitation, bref pas de conditions.)

* Fonds € Netissima (Linxea Vie) = https://www.monfinancier.com/formul [...] -fiche.pdf (Conditions : chaque versement ou arbitrage doit comporter au minimum 20 % d'UC. Mais impossible d'arbitrer ensuite sur le fonds € Eurossima. Il faut pour cela passer par les UC puis arbitrer vers Eurossima.)

* Fonds € Suravenir Opportunités (Linxea Avenir) = https://www.suravenir.fr/wp-content [...] 6.2016.pdf (Conditions : seulement accessible aux nouveaux versements. Chaque versement doit comporter au minimum 30 % d'UC.)

* Fonds € ALT2 Allocation Long Terme 2 (Linxea Spirit) = https://mes-placements.fr/fo/pdf/fo [...] 1486967980 Conditions : seulement accessible aux nouveaux versements. Limitation à 60% de la part du fonds Euro Allocation Long Terme dans les versements, les 40% restants à ventiler sur l'autre fonds € et/ou les UC. En cas de retrait, on subit des pénalités de 3% si retrait dans les 3 ans du premier versement.)

- Les UC, unités de compte, non garanties en capital mais avec une meilleure espérance de gain à long terme que le fonds € : sur les UC les plus risquées, on peut faire +50% une année et -50% l'année suivante, bien contrôler le niveau de risque (évalué DICI 1 à 7) de l'UC sur laquelle on investit. On y trouve des OPCVM (FCP et SICAV) et même des SCPI. Ce sont des sociétés qui commercialisent ces fonds : il y a un gérant qui achète et vend des actions/obligations/etc. selon un thème d'investissement et un objectif bien défini. Quand on place sur une UC, on donne de l'argent au gérant et il essaie de le faire fructifier. Ces UC ne sont pas forcément très risquées : il y en a où le risque de perte de capital est TRES faible (cf la liste des UC "bon père de famille" que nous recommandons). Mais aucune n'est totalement garantie en capital.

A noter que l'on peut "arbitrer" dans son contrat : vendre du fonds euros pour acheter des UCs, vendre des UCs pour aller sur le fonds euros (sécuriser ses gains, par exemple) ou passer d'une UC à une autre.

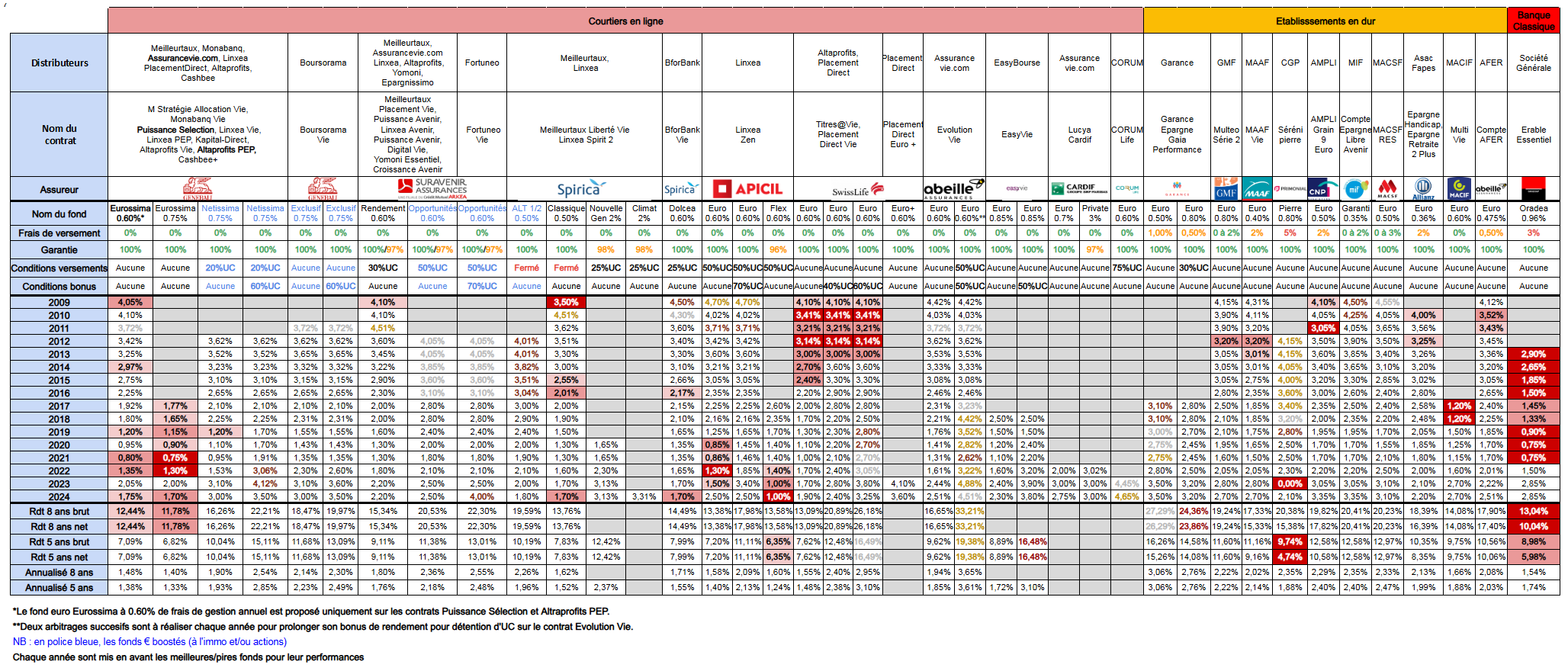

Performances historiques de notre sélection des meilleurs fonds € avec la Société Générale pour benchmark des banques classiques (produit par Ezerial) :

Merci à Ezerian pour la qualité du travail !

Certaines AV (Boursorama Vie par exemple) permettent de choisir entre gestion libre ou gestion pilotée.

En gestion libre, on définit soi-même son allocation fonds € / UC et on gère soi-même ;

En gestion pilotée = non recommandé car un simple couple fonds € / ETF World suffit, le gestionnaire a un mandat pour gérer pour nous selon notre profil (défensif, équilibré, offensif...) : il définit l'allocation fonds € / UC, selon le profil que vous aurez choisi il y aura une part plus ou moins importante d'UC donc de risque.

* Pour le néophyte (ou l'initié qui ne veut pas se prendre la tête et prendre de risque) :

- sécurisé : AV en gestion libre à 100% fonds €.

- risqué : AV en gestion libre en définissant soi-même son allocation entre les fonds € et un ETF World.

* Pour l'initié : AV en gestion libre en définissant soi-même son allocation entre les fonds € et un ETF (World, S&P500, Nasdaq, etc.).

Les frais, jusqu'à 3 niveaux de frais :

- il y a des frais sur versement (pris par l'assureur) sur AV qui peuvent aller jusqu'à 5%. Mais la plupart des contrats "internet" n'en ont pas (LinXea, Altaprofits, etc.) ;

- il y a des frais de gestion (pris par l'assureur) sur fonds € et UC aussi : c'est la part que prend l'assureur pour gérer ton contrat (0,5 % à 1% par an, mais ça dépend du contrat et du compartiment : le fonds € est en général moins cher) ;

- il y a aussi les frais de gestion (pris par le gérant de l'UC) propres à chaque UC. Mais tu ne les vois pas, c'est transparent, ils sont inclus dans le prix de la part.

Votre argent investi est toujours disponible : la fameuse limite des 8 ans ne concerne que l'imposition. Retirer de l'argent sur une AV = faire un rachat. Rachat total = on vide complètement l'AV et l'AV est alors fermée. On recommande plutôt le rachat partiel pour ne pas fermer l'AV : on retire une somme en veillant à laisser le minimum exigé (généralement 500€ ou 1k€, lire les conditions générales de votre AV) pour que l'AV reste bien ouverte.

Faire un rachat sur un contrat de plus de 8 ans est le plus favorable, raison pour laquelle on recommande de prendre date le plus tôt possible : on paie toujours les PS, mais on ne paie pas d'IR si on retire moins de 4600 € "d'intérêts" (donc bien plus en capital) pour une personne seule ou 9200 € pour un couple marié ou pacsé. Au delà il y a un PFL (prélèvement forfaitaire libératoire) ou TMI, vous optez pour l'un ou l'autre selon le cas le plus favorable pour vous (cf paragraphe fisca).

En cours d'année, il vaut mieux privilégier le rachat partiel plutôt que le rachat total, pour toucher le rendement PB inclue :

Imposition :

http://droit-finances.commentcamar [...] alite.php3

Vous n'avez rien à déclarer. Vous n'êtes imposable que lorsque vous faites un rachat sur votre AV, sur la part de PV comprise dans votre rachat.

Formule à appliquer pour calculer la part de PV imposable quand on fait un rachat partiel : http://droit-finances.commentcamar [...] urance-vie

« Si le titulaire ne récupère qu'une partie des fonds (rachat partiel), le produit taxable est calculé d'après la formule suivante : PI = RP - [V x (RP/E)]

PI : produit imposable, RP : montant du rachat partiel, V : montant total des versements effectués sur le contrat, E : montant de l'épargne acquise au moment du rachat partiel. »

Exemple du camarade Flash23 : http://forum.hardware.fr/forum2.ph [...] #t48541561

Cf partie Fiscalité pour plus de précisions.

L'AV, le produit financier idéal pour ses enfants, mieux que le LA ouvert par mamie :

Vu leur horizon de placement, mieux vaut que les enfants versent sur une bonne AV plutôt que sur un produit court terme moins rentable.

Il y 2 écoles :

1/ soit ouvrir l'AV au nom du parent en désignant son enfant comme bénéficiaire. Le parent lui donnera le pognon quand il veut (inconvénient : quid de la fisca sur donation à ce moment ?)

2/ soit ouvrir l'AV au nom de l'enfant. Il aura ainsi une AV mâture à lui quand il sera autonome. Inconvénient : pas de maîtrise pour le parent, l'enfant pourrait tout claquer à 18 ans dans la drogue  On peut se prémunir contre ce risque en réalisant un pacte adjoint (sous seing privé, pour organiser l’administration des fonds issus de la donation) ou grâce à la clause d’inaliénabilité temporaire (en définissant les conditions d’utilisation des fonds par le mineur en bloquant les retraits jusqu’à, au plus tard, ses 25 ans). Tant que votre enfant à moins de 18 ans c'est vous les gestionnaires. donc vous faites ce que vous voulez (avec la signature des deux parents selon les assureurs). Dès que l'enfant à 12 ans, il doit aussi signer car c'est l'age de consentement légal. A l'ouverture, l'assureur peut demander pour le contrat d'un enfant mineur, une copie de l'imprimé CERFA de donation, ou une attestation de donation ou une attestation de présent d'usage.

On peut se prémunir contre ce risque en réalisant un pacte adjoint (sous seing privé, pour organiser l’administration des fonds issus de la donation) ou grâce à la clause d’inaliénabilité temporaire (en définissant les conditions d’utilisation des fonds par le mineur en bloquant les retraits jusqu’à, au plus tard, ses 25 ans). Tant que votre enfant à moins de 18 ans c'est vous les gestionnaires. donc vous faites ce que vous voulez (avec la signature des deux parents selon les assureurs). Dès que l'enfant à 12 ans, il doit aussi signer car c'est l'age de consentement légal. A l'ouverture, l'assureur peut demander pour le contrat d'un enfant mineur, une copie de l'imprimé CERFA de donation, ou une attestation de donation ou une attestation de présent d'usage.

Avantages successoraux de l'AV :

Les sommes correspondant à des primes versées par le défunt avant l'âge de 70 ans et à partir du 13 octobre 1998 sont soumises à un prélèvement forfaitaire de 20%, après application d'un abattement de 152 500 € par bénéficiaire (tous contrats confondus). La fraction supérieure à 700k€ (après abattement) est soumise à un prélèvement majoré de 31,25%. Disposition particulièrement intéressante quand les bénéficiaires ne sont pas des parents proches, taxés jusque 60% hors cadre de l'AV. L'AV est réputée "hors succession", cela permet notamment de transmettre hors droit commun (maîtresse, enfant d'un autre lit, etc.) tout en bénéficiant d'un abattement important. La clause bénéficiaire est strictement confidentielle également.

Les primes versées par le défunt après l'âge de 70 ans font partie de la succession et sont soumises aux droits de succession, après un abattement de 30 500 €.

L'AV est une belle niche fiscale. Il est recommandé de prendre date le plus tôt possible, car dans 8 ans l'AV devient en quelque sorte un superlivret non imposable

Trucs et astuces made in HFR ![[:sire de botcor:1] [:sire de botcor:1]](https://forum-images.hardware.fr/images/perso/1/sire de botcor.gif) :

:

1/ Technique de la "purge des PV" par StephaneF : http://forum.hardware.fr/hfr/Discu [...] #t39873189 et http://forum.hardware.fr/forum2.ph [...] #t41169770

On n'échappe pas aux PS. En revanche, on peut échapper à tout IR si on pense à bien "purger" ses PV régulièrement après les 8 ans de l'AV, quitte à racheter puis réinvestir la même somme immédiatement dans son AV. Car si on rachète une grosse somme subitement après 8 ans, le capital retiré contiendra certainement plus de 4600€ (ou 9200€ pour un couple marié/pacsé) d'intérêts, alors qu'en ayant pensé à purger auparavant régulièrement, la part d'intérêts dans le capital racheté sera moindre et restera sous le seuil d'abattement. Technique valable pour les AV sans frais sur versement seulement. Formule à appliquer : http://droit-finances.commentcamar [...] rance-vie. « Si le titulaire ne récupère qu'une partie des fonds (rachat partiel), le produit taxable est calculé d'après la formule suivante : PI = RP - [V x (RP/E)]

PI : produit imposable, RP : montant du rachat partiel, V : montant total des versements effectués sur le contrat, E : montant de l'épargne acquise au moment du rachat partiel. »

Attention toutefois en cas d'UC, le camarade Dje781 a fait quelques simulations pour vérifier la rentabilité de la purge d'AV au plafond des abattements : il s'avère que l'efficacité est mitigée lorsqu'il n'y a pas de fonds € à purger.

2/ La CSG déductible par StephaneF : http://forum.hardware.fr/forum2.ph [...] #t41165471

En cas de rachat sur une AV de plus de 8 ans, quand on est sous les 4600 / 9200 € de PV, toujours demander la taxation à l'IR afin de profiter des 2 avantages suivants : ne pas avancer le PFL et gagner la CSG déductible (5,1% x TMI de taxes).

3/ L'avance sur AV par StephaneF : http://forum.hardware.fr/forum2.ph [...] #t34093633

Calcul du coût de l'avance : http://forum.hardware.fr/hfr/Discu [...] #t43648581 (TME : https://www.banque-france.fr/econom [...] aires.html ).

Plutôt que d'emprunter une somme lorsque cela est nécessaire, utiliser l'avance sur son AV peut s'avérer moins onéreux et moins compliqué qu'avoir recours à un prêt.

4/ Optimiser l'abattement sur les successions. Post de Azkron.

Pour les versements post 70 ans, l'abattement de l'AV change.

C'est 30500€ + les intérêts qui sont exonérés (pour tout le monde contre 152500€ / bénéficiaire avant).

Le problème se pose si tu as besoin de faire des rachats sur l'AV sur laquelle tu as placé les 30500€ + les intérêts/PVs ... lors du rachat, quelle proportion vient du capital ? quelle proportion vient des intérêts/PVs ? = combien tu peux reverser derrière pour atteindre à nouveau le plafond des 30.5k€ de versement ?

La logique serait un prorata mais pour les impots, ca serait trop simple  et ca peut foutre la merde si tu entasses les rachats / versements.

et ca peut foutre la merde si tu entasses les rachats / versements.

Afin d'éviter un éventuel shitstorm fiscal, il est préférable d'ouvrir une nouvelle AV une fois le plafond des 30500€ atteints. Ca limite les ambiguïtés si un rachat est nécessaire (tu tapes dans l'AV à 30.5k€ en dernier recours).

C'est la même chose au passage des 70 ans, il est préférable d'ouvrir une autre AV pour y stocker les 30.5k€ supplémentaires (+ une dernière comme expliqué au dessus).

Sachant que pour complexifier le tout, les 152k€ se calculent sur les versements + intérêts/PVs alors que les 30.5k€ se calculent uniquement sur les versements (si l'AV fait x2, x5, x10, ...  , la totalité est exonérée à la succession).

, la totalité est exonérée à la succession).

Bref, si tu entasses sur la même AV pré / post 70 ans, c'est la merde pour scinder les abattements (quel abattement des 152k€ ? quel abattement des 30.5k€ ? quel abattement des intérêts/PVs générés par les 30.5k€ ? quelle partie fiscalisée ?).

Si tu entasses sur une AV post 70 ans et que tu effectues rachats / versements comme un "livret", c'est aussi la merde.

Faut tout découper, aucune ambiguïté, pas d'emmerdes.

--------------------

Impact de l'option fiscale sur le RFR (par le camarade uv13a5h)

Vous souhaitez effectuer un rachat sur une AV de plus de 8 ans en profitant de l'abattement de 4600/9200 € ?

ATTENTION, certaines aides, exonérations et prestations sociales sont soumises à des conditions de plafond basées sur le RFR (revenu fiscal de référence), et le choix de l'option fiscale (PFL ou IR) n'est alors pas anodin.

En effet, avec l'option PFL, la part taxable de votre rachat viendra augmenter votre RFR. Avec l'option IR, en revanche, votre RFR ne sera pas impacté.

Exemple de 2016 tiré de http://360finance.fr/fiscalite-rachat-assurance-vie/ :

Vous êtes mariés et effectuez un rachat dont la part taxable est de 9200 €. Votre RFR est de 54000 €.

- Avec l'option IR (du fait en outre de la CSG déductible), votre RFR non seulement ne sera pas impacté mais il descendra même à 53531 € (54000 € - CSG déductible) ;

- Avec l'option PFL, en revanche, votre RFR passera à 63200 € (54000 + 9200 €).

--------------------

Post de nico6259 sur les AV

Extrait :

Citation :

La mise minimum dépend des AV. Il faut en général compter 500€ minimum. Le ticket d'entrée pouvant dépasser les 100k€.

Les critères de sélection d'une bonne AV ::

1/ choisir une AV reposant sur un assureur solide. Exemples : Boursorama Vie et Linxea Vie = GENERALI, Linxea Avenir et Fortuneo Vie = CREDIT MUTUEL SURAVENIR, Linxea Spirit = CREDIT AGRICOLE SPIRICA ;

2/ choisir une AV peu chargée en frais. Idéalement, 0 frais sur versement et sur rachat. 0 frais d'arbitrage entre supports. Et des frais de gestion raisonnables (0,60% par an sur fonds € et UC). Les frais, c'est tout ce que l'on maîtrise quand on signe le contrat. Autant optimiser ce point, surtout que ces frais pèseront lourd sur la performance à long terme de l'AV. Les performances quant à elles, que ce soit des fonds € ou UC, sont imprévisibles donc non maîtrisables.

3/ choisir une AV proposant un bon fonds euro. Idéalement un rendement > 3% en 2015, taux net de frais de gestion, avec un bon historique. Avec l'essor des fonds € dynamiques (fonds € dopés aux actions et/ou immo, mais offrant toujours un capital garanti), d'excellentes AV proposent 2 fonds €. Exemples : Boursorama Vie (fonds € classique Eurossima et fonds € dynamique € exclusif), Linxea Spirit (fonds € classique et fonds € ALT à fort dominante immo) et Fortuneo Vie (fonds € classique Suravenir rendement et fonds € dynamique Suravenir Opportunités).

4/ choisir une AV proposant un vaste choix d'UC si on veut dynamiser son épargne dans des fonds actions ou immobiliers. Les meilleures AV proposent une large palette d'UC pouvant compter des centaines d'OPCVM, des trackers et des SCPI.

5/ choisir une AV offrant la possibilité de gérer et faire ses opérations en ligne et gratuitement : versements, rachats, arbitrages (mouvements d'argent de fonds à fonds), options stop-loss et sécurisation des plus-values... tout doit être faisable depuis chez soi en quelques clics, plutôt que dépendre de la présence d'un conseiller et perdre un temps précieux.

Seuls bémols : la fiscalité et la liquidité du placement.

- On peut retirer (rachat partiel ou total), mais on ne récupère ses billes qu'en 3 ou 4 semaines (sauf Linxea Vie = 72h). C'est pour cette raison que je conseille de garder une épargne de précaution immédiatement disponible : +/- 3 mois de dépenses mensuelles sur Livret A et/ou LDD.

- La fiscalité : quand on retire une somme, les intérêts qui y sont liés sont soit imposables sur le revenu (suivant ta TMI de 0 à 14%), soit option prélèvement forfaitaire libératoire (=35, 15 ou 7,5% suivant l'age de son contrat). Je recommande d'au moins prendre date, même avec le minimum requis, car 8 ans après l'ouverture, abattement des intérêts égal à 4 600€ pour un célib ou 9 200€ pour un couple...donc le rendement du taux € sera du net net en étalant les retraits judicieusement! Dans tous les cas, PS = 17,2%.

C'est un bémol sans vraiment l'être, car tous les placements rémunérateurs sont fiscalisés et la plupart des placements non fiscalisés ont un rendement net inférieur.

Le marché :

Les assurances-vie en ligne sont globalement plus intéressantes que les AV des banques "en dur" (en "dur", seuls les contrats MIF, AMPLI et MACSF sont intéressants, si on conserve au moins 10 ans pour amortir les frais sur versement).

Les AV Linxea, Fortunéo , Boursorama (entres autres) remplissent les critères définis dans le 1er point du briefing.

Rien n'empêche de prendre date sur plusieurs AV, c'est même conseillé pour cumuler les avantages de chacune et pour avoir le choix de faire ses versements sur la meilleure AV dans plusieurs années : le champion d'aujourd'hui ne sera pas forcément le champion de demain.

|

Bon à savoir :

- Blog du camarade Cmoadd pour aider à choisir ses AV : http://opcvm.blogspot.fr/

- Un petit "Vrai-Faux" sur les AV dans Le Monde : http://www.lemonde.fr/argent/artic [...] 57007.html

- Les produits structurés parfois proposés en AV (exemple : Exigence 16 chez Linxea), analysés par LooKooM : http://forum.hardware.fr/forum2.ph [...] #t45052675

Zoom sur le PER :

Le PER (plan épargne retraite) permet :

1. d’épargner pour sa retraite (mais argent bloqué jusqu’au départ en retraite sauf cas de sortie anticipé) ;

2. défiscaliser les versements (exemple : 10 000 € versés en TMI 30 % = 3 000 € d’économie d’IR).

Mais attention, en sortie de PER, le capital est imposé (pas seulement la plus-value).

Donc le PER est intéressant seulement si vous êtes en TMI 30 % quand vous versez. Et à condition d’en sortir quand vous serez en TMI 30 % maximum (effet levier du capital placé sur la durée), ou encore mieux avec TMI plus faible.

Sur un bon PER classique (assurantiel), on peut placer comme on veut entre fonds euro, ETF, SCPI, autres UC…

Pour aller plus loin, 4 excellentes sources :

- Avenue des investisseurs avec guide complet et comparatif des meilleurs PER : https://avenuedesinvestisseurs.fr/p [...] -retraite/

- L’article Moneyvox : https://www.moneyvox.fr/retraite/pl [...] traite.php

- Finance heros : https://finance-heros.fr/per-plan-epargne-retraite/

- Page du gouvernement : https://www.service-public.fr/parti [...] its/F34982

Zoom sur le PEA :

- Belle niche fiscale pour loger les actions.

- Limité à un PEA par personne majeure. Plafond = 150k€ de versement, donc le PEA peut atteindre plusieurs M€ avec les PV.

- Un PEA peut se transférer dans une autre banque : la banque perdante facturera des frais (cf plaquette tarifaire de la dite banque) qui pourront éventuellement être remboursés par la banque gagnante. Il faut entamer les démarches auprès de la banque gagnante, qui se chargera de faire le nécessaire auprès de la banque perdante. Le PEA est transféré en conservant ses caractéristiques (ancienneté), d'où l'intérêt du transfert.

- Attention à bien choisir son broker : bonne interface, pas de droits de garde ni frais d'inactivité, frais sur transaction raisonnables (frais par ordre quand l'ordre est exécuté). Exemple : Bourse Direct = 1,99 € pour un ordre de 1k€ (comparez les tarifs des brokers en FP du topic bourse http://forum.hardware.fr/hfr/Discu [...] 6022_1.htm )

- On peut privilégier le PEA (plutôt que CTO ou AV) pour tout ce qui est éligible : actions FR et EUR en direct + trackers mondiaux éligibles + OPCVM comportant 75% mini d'action euro (surtout en sélection 0% du PEA Bourso ou Bourse Direct, sinon les frais sont élevés).

- Enveloppe PEA composée d'une poche de liquidités (compte espèces) et du portefeuille ("portif" ) actions. A l'achat ou à la vente, la somme (montant de la ligne + frais de transaction) est prélevée ou versée sur la poche liquidités.

- La fiscalité s'applique seulement si on quitte l'enveloppe du PEA (en faisant un virement de sa poche liquidité vers un compte-courant par exemple), sinon il n'y a rien à déclarer aux impôts.

Fiscalité : 17,2 % de PS dans tous les cas (taxés sur la PV à la sortie du PEA) avec en sus :

- si retrait avant 2 ans : 22,5% d’impôts et clôture du plan ;

- si retrait entre 2 et 5 ans : 19% et clôture ;

- si retrait après 5 ans : pas d'IR sur la PV. Et pas de clôture, on peut maintenant faire des retraits et reverser ensuite, toujours dans la limite de 150k versements au global.

(Pas de dividendes à déclarer, l'imposition se fait à la sortie sur la PV : le PEA est une enveloppe.)

Les PS sont distingués en fonction de la date de réalisation, il n'est donc pas nécessaire de fermer le PEA avant une hausse de PS. Il suffit de toiletter les lignes qui ne plaisent plus. Projet de loi de finances (PLF) 2018 : maintien de l'application des taux de PS historiques (plus bas) pour les PEA ouverts jusqu'à fin 2017.

Les dividendes sont-ils automatiquement réinvestis ou sont-ils versés dans le compte espèces du PEA ?

- Pour les titres en direct : généralement les div sont versés dans le compte espèces. Parfois, la société offre le choix de récupérer soit le div en liquide soit d'acheter le nombre de titres correspondants + reliquat en numéraire.

- Pour les OPCVM et trackers : cela dépend, si l'OPCVM/tracker est capitalisant (C) ou distribuant (D).

* Remarque 1 : idem pour le CTO.

* Remarque 2 : il faut détenir l'action la veille du détachement pour obtenir le dividende versé quelques jours plus tard, mais le cours de l'action baissera tout autant (principe des vases communicants). En PEA il n'y a pas d'incidence fiscale, mais en CTO il vaudra mieux éviter les dividendes (donc privilégier les fonds capitalisants) car ils sont imposés.

* Remarque 3 : le dividende touché en PEA est pratique pour permettre à l'investisseur d'utiliser ce cash pour investir dans de nouvelles lignes, sans avoir à vendre une ligne pour ce faire. Également pratique pour le rentier : quand le PEA a plus de 8 ans, le rentier peut retirer de son PEA le cash de son compte espèces et le virer sur son compte courant pour consommer, sans que son PEA ne soit clôturé.

Zoom sur le CTO :

Pas de limite : chacun peut posséder plusieurs CTO. Pas de plafond non plus.

Si on place à LT et sur des valeurs éligibles, privilégier le PEA pour ses avantages fiscaux. Le CTO est moins limité (on peut acheter des titres non éligibles PEA) mais plus imposé.

Personnellement, j'utilise le CTO pour les SIIC + les actions US en direct + positions spéculatives sur matières premières (certificat Brent 2124s par exemple) et devises. Bref, tout ce qui ne peut pas être logé en PEA ou PEA-PME.

Attention à bien choisir son broker : bonne interface, pas de droits de garde, frais sur transaction raisonnables.

Fiscalement, le CTO est plus contraignant que le PEA : il faut déclarer chaque année ses PV réalisées ainsi que les dividendes perçus.

Fiscalité : Flat tax à compter de 2018 : sous forme d'un prélèvement à la source de 30% sur les dividendes et intérêts. Une éventuelle régularisation (opter pour le barème TMI) se fera sur la déclaration de revenus.

Régime général - applicable aux cessions d'actions, de parts sociales et de FCP à risque (ainsi qu'aux OPCVM composés à au moins 75% de ces titres) :

- 50% d'abattement pour une durée de détention comprise entre 2 et 8 ans,

- 65% à partir de 8 ans.

Les MV réalisées sont déductibles des PV réalisées dans l'année. Ensuite, on applique l'abattement.

Fiscalité sur les dividendes : acompte fiscal de 21% + 17,2 % de PS. La banque prélève directement à la source l’ensemble de ces prélèvements. Les dividendes (après 40% d'abattement hors SIIC et bruts de taxation) sont alors soumis au barème des impôts sur le revenu de l’épargnant. Si l’imposition au final est moindre que 21%, l’épargnant recevra un crédit d’impôt, sinon imposition sur le delta (pour les TMI 30% et plus).

Zoom sur les SCPI :

L’objet d’une SCPI est l’acquisition et la gestion d’un patrimoine immobilier professionnel. La société de gestion se charge de collecter de l’argent auprès de particuliers, trouver des biens dans lesquels investir, gérer ce parc immobilier et redistribuer les loyers et/ou les avantages fiscaux à ses porteurs de parts, les "associés".

Avantages des SCPI par rapport à l'achat locatif en direct :

- ticket d'entrée faible (à partir de 1k€),

- bonne diversification (on est proprio d'une part d'un gros parc de logements répartis géographiquement et sectoriellement en murs de commerce et bureaux) plutôt que de faire all-in sur un seul bien immo,

- pas de soucis de gestion (le gérant de la SCPI gère les locataires, la fisca...),

- bonne liquidité (en AV) pour vendre.

Bref, idéal 1er investissement immo.

Critères de choix :

- composition du parc (répartition géographique et murs de commerce/bureaux),

- évolution de la valeur de la part ces dernières années,

- évolution du loyer versé par part ces dernières années,

- taux d'occupation (viser au moins 90%),

- niveau des frais (entre 6 et 10% de frais d'achat),

- taux de distribution du loyer (en AV, beaucoup ne reversent que 85 à 90% des loyers. Linxea Spirit reverse 100%.)

Les SCPI se logent en AV (sans crédit immo, mais crédit conso possible sans avantage fiscal), ou achat en direct (avec ou sans crédit immo, mais le crédit est recommandé).

Avantages en AV :

- les frais d'achat sont moindres (attention ceci dit à prendre une AV sans frais sur versement, mais dans tous les cas on subit des frais d'achat en SCPI) : en direct, on frôle les 10%, on achète sur la VL (valeur liquidative), alors qu'en AV on a une décote, voire on achète à la valeur de retrait (= valeur de revente). Valeur de retrait + frais d'achat < achat en direct à la VL (en général, on gagne 2 à 3%). En revanche on se prend les frais de gestion sur UC, généralement 0,60% / an pour les AV en ligne...à comparer à la fiscalité en direct (AV intéressante pour les personnes fortement imposées).

- la fiscalité : régime des AV = si rachat après 8 ans, on peut être exonéré d'impôts sur PV et sur loyers en étalant les rachats sur la durée, hors PS.

- la liquidité : on vend plus rapidement sur AV. En direct, cela peut prendre des mois.

Inconvénient en cas de SCPI logées en AV : on ne profite pas du levier du crédit.

Sur ce point, avantage à l’achat en direct pour bénéficier du levier du crédit (on place l'argent du banquier et une bonne partie de la traite est financée par le loyer reçu). En AV cependant, crédit conso possible (mais taux moins avantageux, montant emprunté moins important et pas de défisc des intérêts).

Fiscalité :

- Hors AV, comme pour l'immo locatif classique, en SCPI on choisit soit le régime micro-foncier avec abattement de 30% (possible seulement si on a moins de 15k€ de revenus fonciers annuels), soit le régime réel (et dans ce cas on peut déduire les intérêts d'emprunt).

Mais on ne peut pas choisir le micro-foncier si on n'a que des revenus fonciers SCPI, il faut du locatif à côté : ceux disposant uniquement de revenus fonciers provenant de SCPI sont exclus du régime du micro-foncier.

Attention : si vous achetez vos parts de SCPI avec un crédit à la consommation lors d'un achat en direct (hors AV), assurez-vous que vos intérêts seront bien déductibles de vos revenus fonciers (avec un crédit immobilier, cela est automatique). Pour cela, vous devrez prouver au fisc que votre crédit a servi à financer un achat immobilier, en lui envoyant une « lettre d’affectation ». Elle précise que le crédit (dont vous détaillerez le montant, le taux et la date d’échéance) a servi à financer l’achat de X parts de SCPI (en détaillant votre portefeuille). « Il ne faut pas hésiter à joindre le tableau d’amortissement qui donne le montant des intérêts mois par mois », précise un responsable chez BNPParibas.

Fisca particulière pour les SCPI investies à l'étranger, exemple Novapierre Allemagne : http://forum.hardware.fr/forum2.ph [...] #t48167862

- En AV : la fiscalité de l'AV s'applique.

Bilan : si on ne souhaite pas utiliser le levier du crédit immobilier, ie si on veut acheter cash (ou avec crédit conso), généralement investir en SCPI via AV sera le mieux (en choisissant une bonne SCPI en tant qu'UC d'une bonne AV).

En direct, acheter et financer les SCPI de son choix (et pas celles de sa banque) peut relever du parcours du combattant, cf le parcours de notre camarade Halfsup.

Bon à savoir :

- Les difficultés rencontrées pour financer ses SCPI par un crédit immo, expérience de Halfsup : http://forum.hardware.fr/forum2.ph [...] #t45399093

- Comportement des SCPI pendant le krach immo de 1990-98 : http://lexpansion.lexpress.fr/actu [...] 06990.html

Les fonds d'investissement et unités de compte :

Les différentes parts d’un fonds : xxx C = capitalisation / xxx D = distribution ; xxx P = particuliers / xxx I = institutionnels ; xxx H = fonds hedged contre le risque de change.

On pourra préférer un fonds capitalisant plutôt que distribuant les dividendes sur CTO par exemple, pour éviter une trop lourde imposition des dividendes sur CTO.

On pourra privilégier une part I plutôt que P pour subir moins de frais de gestion (mais le ticket d'entrée d'une part I est généralement plus élevé que la part P du même fonds).

http://www.morningstar.fr/fr/news/ [...] onds-.aspx

Outils répondant à des besoins de recherche, par cmoadd :

- Je veux investir dans une UC en particulier, je cherche dans quelle(s) AV cette UC est dispo : http://www.opcvm360.com/

- J'ai plusieurs AV et je veux visualiser directement tous les fonds dans lesquels je peux investir (dans le menu déroulant "Assurance vie", mettre les contrats que vous avez, spécifier des critères de recherche si besoin et lancer la recherche) : http://www.quantalys.com/search/li [...] vers=Fonds

- Je veux étudier en détail une AV et ses UC, je peux le faire sur ce site également (exemple Linxea Zen) : http://www.quantalys.com/Assurance [...] a_ZEN.aspx

Rappel : 80% des gérants de fonds ne battent pas leur indice de référence (les frais de gestion des fonds n'aident pas). Seuls les meilleurs arrivent à limiter la casse en cas de baisse des marchés tout en captant (et plus encore) la hausse. Il faut donc être très sélectif sur les UC. Idéalement on privilégie les trackers.

=> L'investisseur passif (qui ne cherche pas à faire du stock picking ni du market timing mais plutôt à investir mécaniquement et froidement faute de temps et/ou de compétence) pourra préférer diversifier facilement son portefeuille actions en trackers (panier d'actions qui répliquent leur indice de référence, par exemple tracker CAC40 ou tracker World) en appliquant la méthode DCA (dollar cost averaging : entrer progressivement sur le marché pour lisser et diminuer le risque d'entrer au mauvais moment, par exemple investir 10k€ en 5 mois x 2k€).

Exemple d'un portif investi sur 4 zones différentes. Pour chaque zone, quelques exemples de trackers, pour choisir entre Lyxor et Amundi (en € non hedgé, en € hedgé contre le risque de change ou en $) :

1/ Amundi PEA Monde (MSCI World) UCITS ETF (FR001400U5Q4 - DCAM en € PEA-OK) OU iShares MSCI World Swap PEA UCITS ETF (IE0002XZSHO1 - WPEA en € non hedgé PEA-OK) Liste des traceurs World des principaux AV, PEA, CTO et PER recommandés par le topic et la communauté

2/ Lyxor S&P 500 (FR0011871128 - PSP5 en € non hedgé) OU Amundi S&P 500 (FR0010892224 - 500 en € non hedgé exposé 100% USD / FR0013213444 - 500H en € hedgé / FR0010912576 - 500U en $)

3/ Lyxor Emergents (FR0011440478 - PLEM) OU Amundi Emergents (FR0010959676 - AEEM)

4/ Lyxor Eurostoxx (FR0007054358 - MSE)

>>>>>>>>> Le Google Doc complet : https://docs.google.com/spreadsheet [...] =576349711 <<<<<<<<<<

>>>>> Le comparatif Amundi VS Lyxor du camarade dJe781 : https://docs.google.com/spreadsheet [...] =304071039 <<<<<<

>>> Le topo de notre expert en trackers, frer GMK : http://forum.hardware.fr/forum2.ph [...] #t46271253 <<<

Reproduire le CW8 revient à avoir 60% US, 3% Canada, 28% Europe, 8% Japon, 1% Australie. Si on fait simple : 60% US, 30% Europe, 10% Japon.

Allocation : 60% de 500 (ou 500H en version hedgée, ou un mix des deux) + 30% de VEUR +10% de PJPN (hedgé).

On peut ajouter des émergents (AEEM) ; de l'Asie Pacifique ex. Japan (PAEJ) ; des small US (RS2K) et des small Europe (SMC).

Allocation : 40% 500H + 15% RS2K + 20% VEUR + 10% SMC + 5% PJPN + 5% AEEM + 5% PAEJ.

=> Proposition d'allocation en trackers par le camarade LooKooM, pour les AV Linxea Spirit et Linxea Vie, pour un budget de risque de 25-30% Actions en terme de volatilité : http://forum.hardware.fr/forum2.ph [...] #t46802213

Le hedge par frer LooKooM : risque devises et comment le gérer, avec comme hypothèse un épargnant en Euros.

Parce qu'un épargnant avec des actions aura dans la majorité des cas des actions américaines ou de zones hors EUR, son patrimoine est exposé au risque devises (= risque de change, risque forex...), c'est à dire qu'une action qui cote en USD va varier chaque jour non seulement selon son cours mais également selon la variation EUR/USD.

Exemple: vous détenez un tracker S&P500 d'actions américaines qui fait +10% en 6 mois. Dans le même temps, l'EUR s’apprécie contre l'USD de 8% (= l'USD s'est déprécié de 8% face à l'EUR).

Sans couverture (= hedging) de change, votre performance sera de 10 - 8 = +2% seulement. Avec couverture de change, juste un peu moins de 10% en raison du cout de cette couverture.

Les trackers existent bien souvent dans plusieurs versions, ce qui peut rendre la sélection très confuse. Par exemple, un tracker MSCI World, qui cherche à répliquer un indice mondial composé d'actions américaines, européennes en EUR, GBP, CHF, Japonaises, etc... peut être disponible en version MSCI World EUR, ce qui veut simplement dire que vous l'achetez en EUR mais que rien n'est couvert, vous êtes donc exposé aux risques de change EUR/USD, GBP/EUR, EUR/CHF, etc... ou en version MSCI World EUR-hegded ce qui veut dire que vous l'achetez en EUR et couvert contre les risques de change hors devises EUR.

Évidemment, cette couverture a un cout car elle consiste à acheter des produits dérivés qui ne sont pas gratuits à mettre en place au sein d'un fonds ou d'un tracker. Cette couverture coute actuellement fort cher car elle dépend de la différence de taux d'intérêt entre les deux devises concernées (pour approfondir, googler "FX Forward" et "FX Forward swap points" ). A titre illustratif, une couverture EUR/USD coute actuellement environ 1.5 à 2% par an, ce qui ronge une partie de l’espérance de gain des actions.

Un patrimoine de risque modéré, avec moins de 30% d'actions en tenant compte de l'ensemble de son patrimoine, peut être amené à hedger la totalité ou une forte partie de son exposition hors devise de référence (= EUR pour notre cas central) tandis que des patrimoines de risques plus proéminents peuvent chercher à moins se hedger et viser 50% ou moins encore de cou

FORUM HardWare.fr

FORUM HardWare.fr

Discussions

Discussions

Vie pratique

Vie pratique

[POGNON] Épargne / Placements - TRI de votre résidence principale

[POGNON] Épargne / Placements - TRI de votre résidence principale

FORUM HardWare.fr

FORUM HardWare.fr

Discussions

Discussions

Vie pratique

Vie pratique

[POGNON] Épargne / Placements - TRI de votre résidence principale

[POGNON] Épargne / Placements - TRI de votre résidence principale